Блог компании Иволга Капитал |Календарь первичных размещений ВДО

- 08 ноября 2022, 09:17

- |

Не является инвестиционной рекомендацией.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 6 )

Блог компании Иволга Капитал |Портфель организованных ИК Иволга Капитал облигационных выпусков стагнирует. Доход от облигаций восстанавливается

- 08 ноября 2022, 07:40

- |

Инвестиционно-банковский бизнес ИК Иволга Капитал продолжает медленно восстанавливаться. Оценка совокупного выплаченного эмитентами дохода по выпускам облигаций, которые мы организовали, в октябре составила 415 млн.р. При нынешнем портфеле выпусков доход ежемесячно увеличивается примерно на 130 млн.р.

Такими темпами возвращаться к максимуму начала нынешнего года придется около 2 лет.

Облигационный доход прямо зависит от качества и величины облигационного портфеля. Если с качеством, как думаем, ведется достаточная работа, то сам портфель, увы, не растет. К концу 2022 года, если рынок розничных облигаций принципиально не изменится, портфель организованных ИК Иволга Капитал выпусков составит 12,3 млрд.р.

На следующий год в этом портфеле предстоит погашений, амортизаций и оферт на 2,5-3 млрд.р. Весьма немного, и портфель, вероятно, вырастет с учетом новых размещений. Но все-таки будущее и портфеля, и инвестбанкинга (применительно не только к нам) сейчас выглядит как стагнация.

( Читать дальше )

Блог компании Иволга Капитал |8 ноября стартует размещение облигаций АО АПРИ "Флай Плэнинг" (ruB/BB-.ru)

- 07 ноября 2022, 16:52

- |

Скачать презентацию: APRI-FLY-PLANNING_Prezentatsiya-vypuska_noyabr-2022.pdf (5 МБ)

Обобщенные параметры выпуска:

- Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

- Срок обращения – 1 год (364 дня) до оферты (4 года до погашения; амортизация 50% выпуска вместе с выплатой 15 купона).

- Купонный период — 91 день.

- Ставка купона до оферты – 24% годовых.

- Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

- полное / краткое наименование: АПРИ ФП БО-002Р-01 / АПРИФП 2Р1

- ISIN: RU000A105DS9

- контрагент (партнер): ИВОЛГАКАП [MC0478600000]

- режим торгов: первичное размещение

- код расчетов: Z0

- цена: 100% от номинала (номинал 1 000 р.)

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 07 ноября 2022, 09:06

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |ЭйрЛоанс (Kviku) публикует отчётность за 3 квартал 2022 года.

- 03 ноября 2022, 09:55

- |

Чистый портфель займов увеличился на 700 млн руб. за квартал(+10%) и на 1,5 млрд. руб. с начала года (+23%). Ещё во втором квартале компания показала наибольшую чистую прибыль во всём сегменте, во много за счёт переоценки валютных обязательств. Но даже если скорректировать чистую прибыль на переоценку долга (836 млн.), рост чистой прибыли с начала года составит 65%. При этом за счёт более быстрых темпов роста резервов доходы после резервов LTM снизились к предыдущему кварталу. Тем не менее рентабельность компании остаётся на высоком уровне, по итогам 9 мес. ROIC 33% (скорректированный на переоценку долга 22%).

Основные финансовые результаты (LTM):

- Процентные доходы 10,2 млрд руб. (+101% с начала года)

- Чистая прибыль 2,05 млрд. руб. (+178%)

- Финансовые обязательства 5,07 млрд руб.

- Капитал 2,7 млрд руб.

- Доля резервов в выручке 80%

- Долг / EBIT 1,6

( Читать дальше )

Блог компании Иволга Капитал |Иволга Капитал: обзор строительной отрасли и сравнительные показатели ВДО девелоперов. Первое полугодие 2022.

- 02 ноября 2022, 13:19

- |

2022 год стал сложным для всего российского бизнеса, но строительная отрасль пострадала особенно: снижение доходов населения, запретительные ставки по кредитам и ипотеке в начале и середине года, массой отъезд потенциальных покупателей недвижимости — все это точно не помогало продажам. С другой стороны, есть и плюсы. Программы стимулирования ипотеки продолжились, а неопределенность на рынке инвестиций простимулировала ажиотажный спрос весной.

Вместе с тем, большинство ВДО застройщиков работают не в Москве и СПб, а преимущественно в регионах. И если в жирные годы это оценивалось как минус, то сейчас за счет более низкого среднего чека и в целом меньших объемов бизнеса ряд застройщиков показывает даже рост продаж год к году.

Эффект от старта частичной мобилизации нам предстоит оценить по годовой отчетности, а пока что делимся цифрами за 6 мес. по тем компаниям, которые их готовят.

- Как меняется объем ипотеки?

- Насколько банки кредитуют девелоперов?

- Как себя чувствуют девелоперы сегмента ВДО?

( Читать дальше )

Блог компании Иволга Капитал |Подкаст "Песочница_LIVE. Поляризация. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО.

- 31 октября 2022, 09:04

- |

☝️ Подписывайтесь и слушайте в любое время на любой для Вас удобной площадке.

Для удобства расписали тайминг по темам разговора:

10:28 — Как начало СВО и мобилизация отразились на портфелях PRObonds ВДО и Акции.

17:18 — Динамика доходностей облигаций строительных компаний (АПРИ Флай, Страна Девелопмент, Джи Групп).

22:16 — Новые имена в портфеле: ВИС, Промомед, ЭТС.

36:36 — Дефолты.

41:41 — Оптима: уйти, чтобы вернуться.

45:20 — Зачем читать пресс-релизы РА.

47:50 — Поляризация. Политика выше экономики.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Блог компании Иволга Капитал |Дайджест отчётностей в сегменте ВДО за неделю 24 - 28.10.22 г. (ЖКХ РС(Я), ЮниМетрикс, Сибэнергомаш – Бкз и Центр – Резерв)

- 30 октября 2022, 12:21

- |

На рынке ВДО начался сезон отчётностей за 3 кв. 2022 года. В течение 1,5 – 2 месяцев мы на еженедельной основе будем публиковать сводную информацию о новых раскрытиях.

Мы не будем рассматривать отчётности девелоперов (корректно смотреть только на МСФО), лизинговых компаний (из-за изменений учёта нет возможности считать LTM показатели) и МФО.

Из опубликованных отчётностей больше всех выделяется ЖКХ РС(Я) из-за высокой долговой нагрузки и низкой рентабельности, но это связанно прежде всего с отраслевой специфики. Выдержка из пресс-релиза Эксперта: «Компания является критически важной для региона, так как обеспечивает бесперебойное теплоснабжение на 74% территории Якутии и предоставляет жилищно-коммунальные услуги в 325 населенных пунктах. Поддержку рейтингу, как и ранее, оказывает тот факт, что собственником компании выступает Правительство Республики Саха в лице Министерства имущественных и земельных отношений РС (Я)»

( Читать дальше )

Блог компании Иволга Капитал |Песочница LIVE. О тектонических тенденциях макро- и микроэкономического мира с обязательной вставкой про ВДО. Сегодня, 28 октября, в 17:00

- 28 октября 2022, 15:47

- |

Андрей Хохрин, Дмитрий Александров и Марк Савиченко. Live

Пятница 28 октября, 17-00:

( Читать дальше )

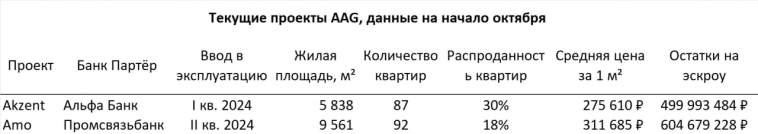

Блог компании Иволга Капитал |AAG ни отчётности, ни рейтинга…

- 28 октября 2022, 14:36

- |

AAG — Санкт-Петербургский девелопер жилой недвижимости, преимущественно в сегменте бизнес-класса.

В конце 2021 года компания получила рейтинг BBB-(RU) от АКРА, а в начале 2022 разместила дебютный облигационный выпуск со ставкой 13,85%. Из-за изменения уровня ставок было размещено 300 из планируемых 700 млн. Погашение выпуска будет в начале 2025 года.

AAG является единственным публичным девелопером, не сделавшим МСФО за 2021 год. Причина: отсутствие каких-либо выгод от составление МСФО для компании. У эмитента нет желания повторно выходить на облигационный рынок, вероятнее всего сказался не очень удачный опыт размещения на плохом рынке. До 2021 года компания работала без МСФО и, по всей видимости, будет работать без МСФО дальше. В скорой перспективе мы увидим и отказ от рейтинга АКРА, причина такая же, как и с МСФО.

В отсутствии отчётности и рейтинга постараемся дать информацию о том, что сейчас происходит в компании:

- В августе одна из компаний группы (ООО «Специализированный застройщик Магнитогорская 11») получила разрешение на строительства детского сада в Красногвардейском районе Санкт-Петербурга.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал